Bài viết này sẽ là cuốn cẩm nang hữu ích, cung cấp cái nhìn toàn diện về sổ tiết kiệm, từ quy định, thủ tục đến những rủi ro tiềm ẩn, giúp bạn trang bị kiến thức đầy đủ trước khi quyết định mở sổ tiết kiệm.

Các Ý Chính

Sổ tiết kiệm là gì?

Sổ tiết kiệm hay còn gọi thẻ tiết kiệm là một hình thức gửi tiền tại ngân hàng hoặc tổ chức tài chính được nhà nước cấp phép. Theo đó, người gửi tiền cam kết gửi một khoản tiền vào tài khoản tiết kiệm trong một khoảng thời gian nhất định (kỳ hạn gửi) và nhận được tiền lãi dựa trên số tiền gửi và lãi suất được quy định.

Công dân từ 18 tuổi trở lên, chỉ cần có số tiền tối thiểu từ 100.000đ đến 1.000.000đ là đã đủ điều kiện mở sổ tiết kiệm tại ngân hàng.

Ngoài mục đích tích lũy và bảo toàn tài sản, sổ tiết kiệm còn trở thành công cụ tài chính đa năng mang lại nhiều lợi ích:

- Chứng minh tài chính: Hỗ trợ xin visa du học, du lịch hoặc làm hồ sơ vay vốn ngân hàng.

- Linh hoạt trong giao dịch: Có thể mua bán, chuyển nhượng, cho tặng, thừa kế…

- Mở thẻ tín dụng hạn mức cao: Không cần chứng minh thu nhập.

Xem thêm: Mẫu sổ tiết kiệm 20 ngân hàng lớn nhất

Theo thông tư số 48/2018/TT-NHNN, ngân hàng nhà nước cho phép chuyển nhượng sổ tiết kiệm

Các yếu tố cần quan tâm khi mở sổ tiết kiệm

1. Loại hình sổ tiết kiệm

Có 2 phương thức gửi tiền tiết kiệm phổ biến:

❖ Gửi tiết kiệm online: Hình thức gửi tiết kiệm trực tuyến, cho phép khách hàng mở sổ, gửi tiền, tất toán thông qua website hoặc ứng dụng di động của ngân hàng mà không cần đến trực tiếp phòng giao dịch.

❖ Gửi tiết kiệm tại quầy giao dịch: Khách hàng sẽ nhận được một cuốn sổ vật lý (sổ giấy) khi gửi tiền tại ngân hàng. Mọi giao dịch liên quan đến sổ tiết kiệm truyền thống phải thực hiện trực tiếp tại quầy giao dịch ngân hàng.

| Tiêu chí | Sổ tiết kiệm online | Sổ tiết kiệm truyền thống |

| Tính tiện lợi | Dễ dàng quản lý và giao dịch mọi lúc mọi nơi. | Cần đến trực tiếp ngân hàng giao dịch |

| Lãi suất | Cao hơn so với sổ tiết kiệm truyền thống (chênh lệch 0.1% – 0.3%) | Thấp hơn hơn so với sổ tiết kiệm online (chênh lệch 0.1% – 0.3%). |

| Độ an toàn | Bảo mật nhiều lớp, xác thực đa yếu tố nhưng cần cảnh giác với các hình thức lừa đảo trực tuyến. | Bảo mật bằng sổ tiết kiệm vật lý dưới sự giám sát của ngân hàng. |

| Phí giao dịch | Miễn phí | Có thể mất phí |

| Quản lý | Dễ dàng theo dõi số dư, lịch sử giao dịch, lãi suất… qua ứng dụng/website ngân hàng. | Cần đến trực tiếp ngân hàng để kiểm tra. |

| Phù hợp với | Người trẻ, người bận rộn, am hiểu công nghệ, muốn hưởng lãi suất cao. | Người lớn tuổi, người cẩn thận. |

2. Kỳ hạn sổ tiết kiệm

Kỳ hạn sổ tiết kiệm là khoảng thời gian khách hàng cam kết gửi tiền vào ngân hàng mà không rút ra trước hạn. Lãi suất tiết kiệm thường tỉ lệ thuận với kỳ hạn gửi, tức là kỳ hạn càng dài, lãi suất càng cao.

Có hai loại kỳ hạn gửi tiết kiệm chính tại ngân hàng:

❖ Tiết kiệm có kỳ hạn: Người gửi phải cam kết gửi tiền trong một khoảng thời gian cố định (ví dụ: 1 tháng, 3 tháng, 6 tháng, 1 năm…).

- Ưu điểm: Lãi suất cao.

- Nhược điểm: Không linh hoạt, mất lãi nếu rút trước hạn.

❖ Tiết kiệm không kỳ hạn: Người gửi có thể rút tiền bất cứ lúc nào mà không bị phạt hoặc mất lãi.

- Ưu điểm: Linh hoạt, có thể rút tiền khi cần mà không mất lãi.

- Nhược điểm: Lãi suất thấp, tối đa không quá 0.5%.

Để lựa chọn kỳ hạn gửi tiết kiệm tối ưu, khách hàng cần cân nhắc kỹ ba yếu tố: nhu cầu sử dụng vốn (cần gấp hay để dành lâu dài), tình hình thu nhập (ổn định hay bấp bênh) và dự đoán về lãi suất tương lai (tăng thì gửi ngắn hạn, giảm thì gửi dài hạn).

3. Lãi suất tiết kiệm

Lãi suất tiết kiệm có thể khác nhau đáng kể giữa các ngân hàng, do đó, để tìm được mức lãi suất tốt nhất cho kỳ hạn gửi mong muốn, khách hàng nên so sánh lãi suất của nhiều ngân hàng.

Bên cạnh đó, khách hàng cũng cần cân nhắc giữa hai loại lãi suất:

❖ Lãi suất cố định: Không thay đổi trong suốt kỳ hạn gửi, mang lại sự ổn định và dự đoán được số tiền lãi nhận được.

❖ Lãi suất thả nổi: Biến động theo thị trường, có thể tăng hoặc giảm, mang lại cơ hội hưởng lợi khi lãi suất tăng nhưng cũng có rủi ro khi lãi suất giảm.

Công thức tính lãi suất ngân hàng

- Theo số ngày: Số tiền lãi = (Số tiền gửi x Lãi suất x Số ngày gửi) / 365

- Theo số tháng: Số tiền lãi = (Số tiền gửi x Lãi suất x Số tháng gửi) / 12

Ví dụ:

Khách hàng A gửi 100 triệu đồng vào ngân hàng với lãi suất 7%/năm trong kỳ hạn 6 tháng (tương đương 180 ngày).

Số tiền lãi = (100,000,000 x 7%/năm x 180 ngày) / 365 ngày = 3,452,054.79 đồng

Lãi suất ngân hàng ngày 28.06.2024. Cập nhật lãi suất theo ngày tại đây

4. Lựa chọn hình thức nhận lãi

- Nhận lãi cuối kỳ (trả lãi sau): Tiền lãi được cộng dồn vào tài khoản tiết kiệm khi đến hạn

- Nhận lãi trước: Nhận trước tiền lãi ngay khi mở sổ nhưng lãi suất thấp hơn hình thức nhận lãi cuối kỳ.

- Nhận lãi định kỳ: Tiền lãi được trả định kỳ hàng tháng, quý hoặc năm vào tài khoản thanh toán

5. Lựa chọn ngân hàng

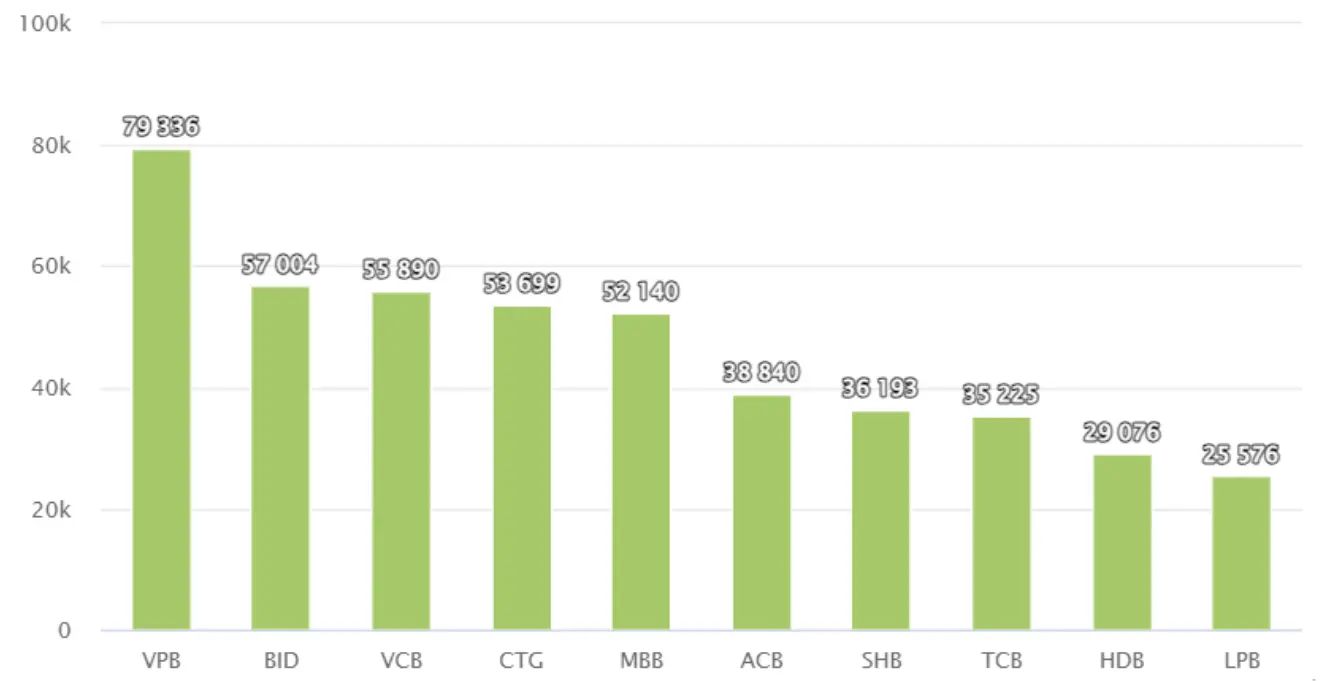

Tại Việt Nam, có thể chia các ngân hàng thành ba nhóm chính:

Nhóm 1: Ngân hàng có vốn nhà nước

Đại diện là nhóm Big 4 gồm Vietcombank (VCB), VietinBank (CTG), BIDV (BID) và Agribank (VBARD). Lãi suất tiền gửi thấp nhưng rủi ro gần như bằng không nhờ sự bảo lãnh của chính phủ.

Nhóm 2: Ngân hàng thương mại uy tín

Có thể kể đến như MB Bank, Techcombank, ACB, VPBank, TPBank… Đây là các ngân hàng có hệ thống rộng khắp, báo cáo tài chính minh bạch, lợi nhuận tốt, nợ xấu thấp và tài sản tăng trưởng ổn định. Lãi suất tiền gửi ở mức trung bình, rủi ro thấp.

Nhóm 3: Ngân hàng ít tên tuổi

Được hiểu là những ngân hàng thương mại cổ phần có quy mô nhỏ hơn, ví dụ như Nam A Bank (NAB), Bac A Bank (BAB), Kienlongbank (KLB), Viet Capital Bank (BVB), PVcomBank…

Mặc dù rủi ro cao hơn, nhưng các ngân hàng này thường thu hút khách hàng bằng lãi suất cao và nhiều chương trình khuyến mãi hấp dẫn.

Nên mở sổ tiết kiệm ngân hàng nào?

Điều này phụ thuộc vào mục tiêu tài chính và mức độ chấp nhận rủi ro của từng khách hàng. Nếu ưu tiên sự an toàn, các ngân hàng nhà nước sẽ là lựa chọn hàng đầu, dù lãi suất tương đối thấp.

Ngược lại, nếu mong muốn lãi suất hấp dẫn hơn và sẵn sàng chấp nhận rủi ro, các ngân hàng thương mại cổ phần sẽ là một lựa chọn, nhưng cần tìm hiểu kỹ về tình hình tài chính của ngân hàng trước khi đưa ra quyết định cuối cùng.

Top 10 ngân hàng có vốn điều lệ lớn nhất Việt Nam tính đến 31/12/2023

Mẹo gửi sổ tiết kiệm

Để giảm thiểu rủi ro và tối ưu hóa lợi nhuận, khách hàng nên chia tiền gửi tiết kiệm vào nhiều ngân hàng khác nhau, tối thiểu là hai ngân hàng.

Hướng dẫn mở sổ tiết kiệm

1. Mở sổ tiết kiệm tại quầy giao dịch

Bước 1: Chuẩn bị CMND/CCCD hoặc hộ chiếu còn hiệu lực.

Bước 2: Đến chi nhánh ngân hàng gần nhất.

Bước 3: Điền đầy đủ thông tin vào đơn mở sổ tiết kiệm.

Bước 4: Nộp số tiền muốn gửi vào quầy giao dịch.

Bước 5: Kiểm tra kỹ thông tin trên sổ tiết kiệm trước khi rời đi.

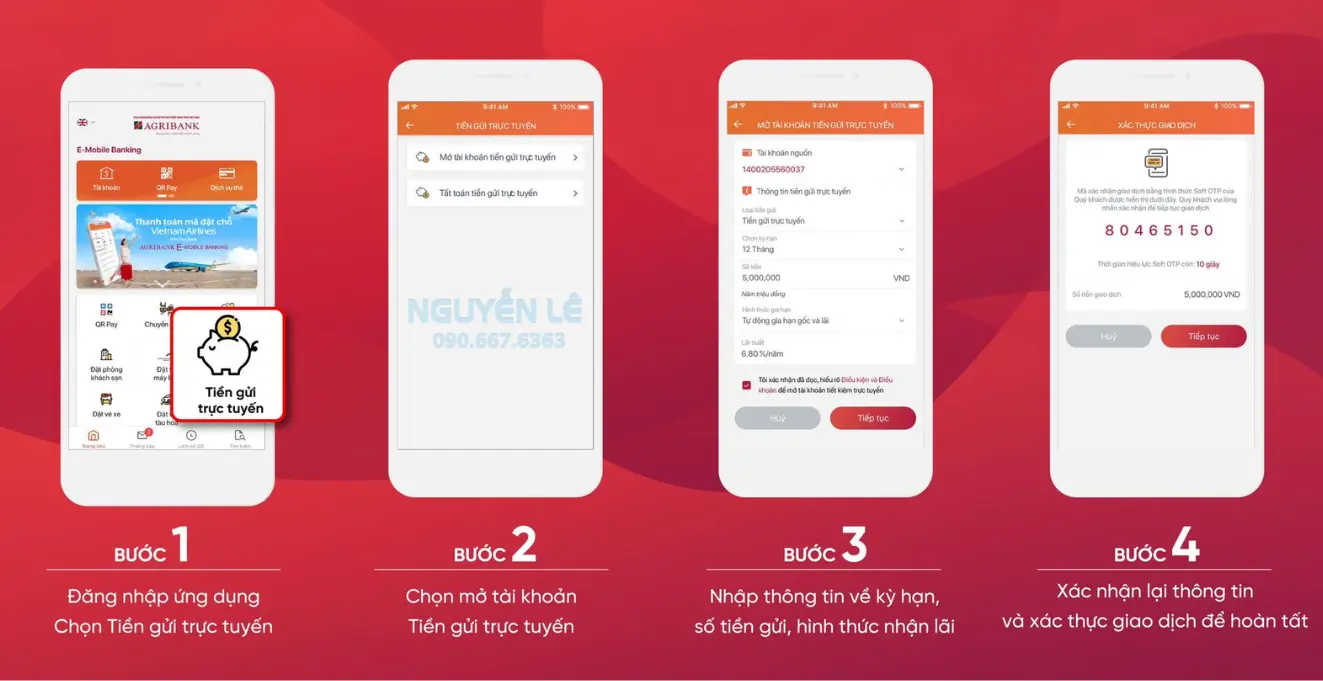

2. Mở sổ tiết kiệm online

Bước 1: Tải và cài đặt ứng dụng di động ngân hàng gửi tiết kiệm

Bước 2: Đăng nhập vào tài khoản hoặc đăng ký tài khoản mới nếu chưa có.

Bước 3: Chọn sản phẩm tiết kiệm phù hợp.

Bước 4: Điền đầy đủ thông tin cá nhân và số tiền gửi.

Bước 5: Xác nhận thông tin và hoàn tất giao dịch.

Hướng dẫn mở tài khoản tiền gửi trực tuyến Agribank

3. Phí làm sổ tiết kiệm

Hầu hết các ngân hàng tại Việt Nam đều miễn phí mở sổ tiết kiệm. Tuy nhiên, khách hàng có thể phải trả một số loại phí như phí rút tiền trước hạn, phí quản lý, phí chuyển nhượng, phí sao kê, phí cấp lại sổ…

Một số lưu ý khi làm sổ tiết kiệm

1. Bao nhiêu tiền thì có thể gửi tiết kiệm?

Số tiền tối thiểu để mở sổ tiết kiệm tại các ngân hàng Việt thường dao động từ 100.000 VND đến 1.000.000 VND

2. Sổ tiết kiệm có chuyển khoản được không?

Sổ tiết kiệm không phải là công cụ thanh toán nên không thể sử dụng để chuyển khoản trực tiếp.

3. Có cách nào rút tiền ra sớm nhưng không bị mất lãi suất tiền gửi không?

Trường hợp cần tiền gấp trước ngày đáo hạn sổ tiết kiệm, khách hàng có thể cân nhắc 3 lựa chọn:

- Rút một phần: Phần tiền rút ra không được hưởng lãi suất nhưng phần tiền còn lại không bị ảnh hưởng.

- Vay cầm cố bằng sổ tiết kiệm: Ngân hàng sẽ cho vay gần bằng số tiền gửi, với lãi suất cao hơn lãi suất tiết kiệm.

- Chuyển nhượng sổ tiết kiệm: Tìm kiếm người mua lại sổ tiết kiệm.

4. Sổ tiết kiệm đến hạn không rút có sao không?

Nếu sổ tiết kiệm đã quá hạn nhưng chưa kịp làm lại sổ mới, ngân hàng sẽ mặc định khách hàng tiếp tục gửi số tiền gốc và lãi với kỳ hạn cũ và lãi suất mới theo mức niêm yết tại thời điểm đó.

5. Cách kiểm tra sổ tiết kiệm còn hay mất?

- Gọi điện đến tổng đài

- Sử dụng Internet Banking/Mobile Banking

- Nhắn tin SMS Banking

- Đến trực tiếp chi nhánh

- Quét mã QR code trên sổ tiết kiệm

- Tra cứu trực tuyến trên website ngân hàng

6. Nếu chủ sở hữu sổ tiết kiệm qua đời, số tiền trong sổ có bị mất không?

Tiền gửi trong sổ không bị mất mà sẽ chuyển thành tài sản thừa kế. Những người thừa kế hợp pháp có thể nhận được số tiền này sau khi hoàn tất các thủ tục pháp lý cần thiết.

7. Cần làm gì khi bị mất sổ tiết kiệm hay sổ bị rách?

Khách hàng cần báo ngay cho ngân hàng, mang theo giấy tờ tùy thân và điền vào mẫu báo mất/hỏng sổ. Ngân hàng sẽ tạm thời phong tỏa tài khoản và sau khoảng 7 ngày, nếu không có tranh chấp, khách hàng có thể rút tiền hoặc nhận sổ mới.

8. Ngân hàng Việt Nam có thể bị phá sản không?

Theo Luật các tổ chức tín dụng năm 2010, pháp luật cho phép các ngân hàng thương mại hoạt động không hiệu quả được phép phá sản, nhưng từ trước đến nay, chưa có ngân hàng nào tại Việt Nam bị phá sản.

Ngân hàng Nhà nước sẽ chỉ đạo và thực hiện nhiều phương án như phục hồi, mua lại giá 0 đồng, sáp nhập, chuyển giao bắt buộc… để đảm bảo sự ổn định của hệ thống tài chính và bảo vệ quyền lợi của người gửi tiền.

Một số trường hợp đã từng xảy ra: Southern Bank sáp nhập vào Sacombank (2015), DaiA Bank sáp nhập vào HDBank (2013), MDB sáp nhập vào Maritime Bank (2015), Vietcombank mua lại CBBank (2015) hay mới đây SCB bị chuyển giao bắt buộc.

9. Nếu ngân hàng bị phá sản có lấy lại được tiền không?

Theo Quyết định 32/2021/QĐ-TTg, nếu ngân hàng phá sản, người gửi tiền sẽ được Quỹ Bảo hiểm Tiền gửi Việt Nam (DIV) chi trả tối đa 125 triệu đồng, bao gồm cả gốc và lãi, bất kể số tiền gửi ban đầu là bao nhiêu.

Ngoài ra, nhà nước sẽ thanh lý tài sản còn lại của ngân hàng sau khi trừ các khoản nợ ưu tiên như chi phí phá sản, nợ lương, bảo hiểm… Số tiền còn lại sẽ được chia cho người gửi tiền, nhưng thường không còn nhiều.

Chuyên gia tài chính

Nguyễn Viết Giỏi

Đã kiểm duyệt nội dung

Chuyên gia với 10+ năm kinh nghiệm trong lĩnh vực Tài chính – Visa. Tốt nghiệp xuất sắc ĐH Kinh tế (UEH), sở hữu chứng chỉ quốc tế CFA & CPA.

Hoài An

Hoài An